留保金課税を免除する

「留保金課税」をご存知ですか?

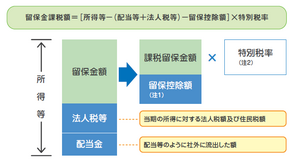

同族会社には、一定の金額を超えた留保金に対しても税金が課されます。

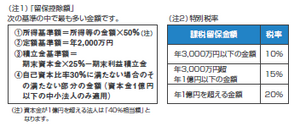

同族会社ではあまり配当をせずに利益を社内に留保しておく傾向がありますが、留保した金額に対して、通常の法人税のほか10~20%の法人税を課税するというものです。また、当年の利益に対して課税されるため、前年以前の繰越損失があっても、留保金課税が発生することもあります。

ところが、弊社がお勧めしている「中小企業新事業活動促進法」の認定を受けることで留保金課税の適用が免除されます。留保金課税が免除されれば、その分だけ内部留保が蓄積され、財務基盤の強化につながります。

最近、弊社で支援したビルメンテナンス会社は経営革新の認定をとり、留保金課税が免除されました。

平成20年2月までに決算を迎える同族会社、及び資本金1億円以上の法人は、ぜひ経営革新の認定をとられることをお勧めします。

尚、平成19年度税制改正により、平成20年3月以降に決算を迎える資本金1億円以下の法人は、留保金課税の適用はありません。

が、留保金課税の免除以外にも経営革新の認定のメリットはあります。この機にチャレンジされてはいかがでしょうか?

○新事業活動促進法の認定を受け、留保金課税を免除するには?

平成20年2月までに新事業活動促進法の承認が必要になります。

ここから逆算すると、

平成20年1月に審査

↓

平成19年12月までに申請

となります。

申請書の作成には通常2ヶ月ほどかかりますので、今から準備をしておく必要があります。

新事業活動促進法の申請については、弊社の無料説明会にご参加いただくか、直接ご連絡ください。

無料説明会:経営革新 無料セミナーお申込みページ

弊社連絡先:kouteki@rac-inc.co.jp